Question1マイホームが欲しいけど、自分にも購入できるのかお金が心配・・・

マイホームは人生の中でも大きな買い物です。

いくら必要なのか、しっかり調べて計画的に購入しましょう。

マイホーム購入費

次の表は左右にスワイプしてご覧ください

| 住宅取得費※ | 手持金※ | 月々返済額 | |

|---|---|---|---|

| 土地付注文住宅 | 4,007万円 | 403万円 | 110,000円 |

| 建売住宅 | 3,252万円 | 305万円 | 91,400円 |

| 中古戸建住宅 | 2,123万円 | 165万円 | 66,600円 |

| 新築マンション | 3,864万円 | 829万円 | 101,400円 |

| 中古マンション | 2,116万円 | 295万円 | 64,600円 |

※千円以下切り捨て

出典:独立行政法人住宅金融支援機構「フラット35利用者調査 2020年度集計表」

頭金って、どのくらい用意したら良いですか?

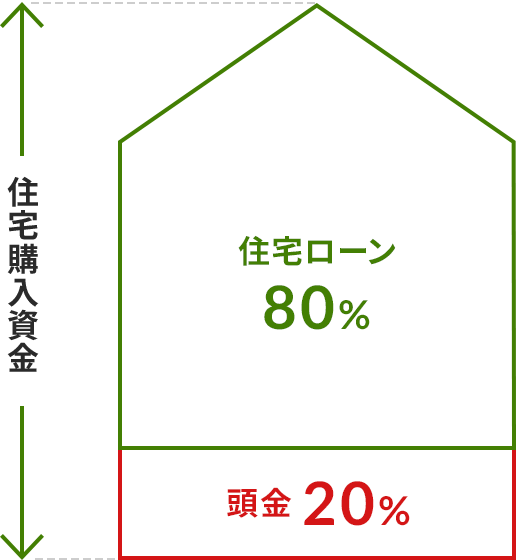

一般的には住宅価格の20%程度の頭金を用意しておくと良いといわれています。また別途、下記のような諸費用も必要になります。

マイホームの購入にかかる費用と頭金

住宅購入時の頭金

諸費用

※物件(新築、中古)によって、 費用は変動します。

主な諸費用

- 住宅ローン事務手数料

- 保証会社保証料

- 火災保険・地震保険料

- 司法書士手数料

- 仲介手数料

- 税金(印紙税・登録免許税・不動産取得税・固定資産税)

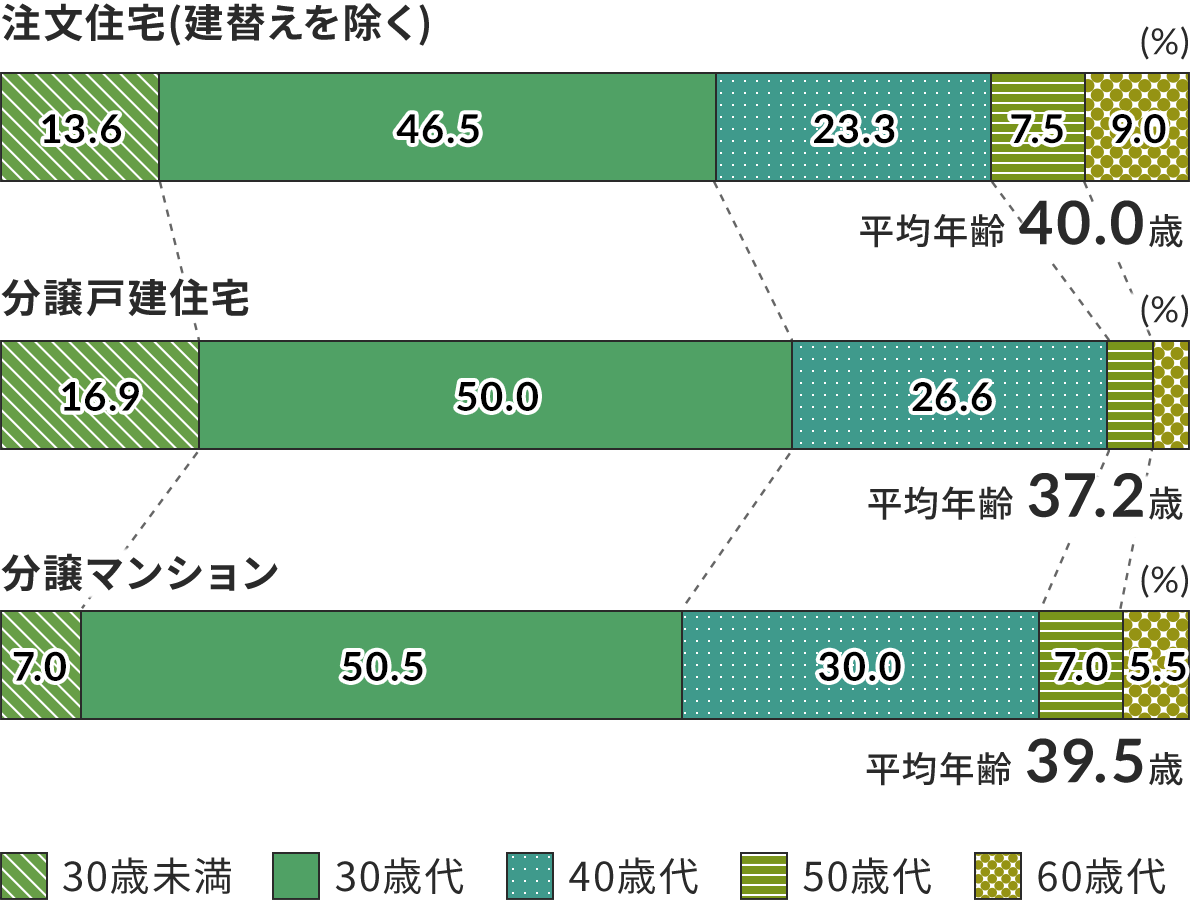

みんな何歳ぐらいでマイホームを取得しているんだろう…

マイホーム購入時の年齢は30代が最も多いです。

マイホームを購入したときの年齢

出典:国土交通省住宅局「2021年度住宅市場動向調査」

ローンを組むときの、借入金額の目安を教えてください。

ローンの年間返済額は、一般的に年収の25%以内に納めることが望ましいとされています。

計算式を使って「年収負担率」を計算してみましょう。

年間返済額 ÷ 年収 × 100

= 年収負担率

例:年収400万円で35年ローンを組んだ場合

安全圏の確かめ方

毎月のローン返済額8万円(年間返済額96万円)を当てはめると、

(8万円×12か月)÷400万円×100=24%となり、「安全圏」となります。

購入金額の目安

頭金500万円+ローン年数35年×安全圏の金額(年収400万円×25%)

=4,000万円が無理なく購入できる住宅の目安になります。

自分の年収でも検討できそうです!

まずはご相談を

-

専門スタッフがご相談にお応えします

北洋銀行ローンプラザ -

平日のご来店が難しい方も安心

土・日も相談いただけるローンプラザ -

あなたのお悩み解決します

Webでほくようお家で相談会 -

まずはシミュレーションしてみましょう

ローンシミュレーション -

マイホームの購入を検討するなら

住宅ローン

Question2住宅ローンっていろいろあるけれど、自分に合うローンってどれ?

住宅ローンには、さまざまな種類があります。

北洋銀行が提供している住宅ローン

- 銀行ローン

- 民間融資の代表格、銀行ローン。固定金利特約選択型が主流です。北洋銀行では全期間固定金利型や、金利変動リスクを軽減させてミックスプランもご用意しています。

- フラット35

- 住宅金融支援機構と民間金融機関の提携による住宅ローン。最長35年の長期固定金利が魅力で、金利は取扱金融機関ごとに異なります。もちろん北洋銀行でもお取り扱いしております。

- 財形住宅融資

- 勤務先の財形貯蓄を利用している勤労者向けの公的融資です。5年固定金利方式で、5年ごとに金利が見直されます。財形貯蓄残高が50万円以上などの条件があります。

- ほくよう

リ・バース60 - 一般的な住宅ローンとは異なり、毎月のお支払いはお利息のみで、お借入いただく方がお亡くなりになったときに物件売却等によりご相続人の方に全額ご返済いただきます。満60歳以上の方にご利用いただけるシニア世代のお住まいと暮らしを応援する、北洋銀行の新しいタイプの住宅ローンです。

いろんな種類があるんですね。ローンには「金利」がかかると思いますが、金利の種類にはどんなものがあるのでしょうか?

金利のタイプは大きくわけて3種類あり、ご自身の給与や生活スタイルに合ったものをお選びいただくことができます。

自分たちに合うプランを選べるのはうれしいです。

北洋銀行で住宅ローンを利用するとさらに、こんなにうれしいポイントがたくさんありますよ。

ほくよう住宅ローンのうれしいポイント

-

保証料が0円

-

一部繰り上げ

返済手数料が0円 -

保証の充実した

団信保険料が金利上乗せ

なし -

マイカー・リフォーム・

教育・フリーの 各ローンで優遇金利

あり -

専門スタッフがいる

ローンプラザが全道16ヵ所 -

中古住宅 購入の場合は事務手数料が0円

お役立ち情報

-

気になるあれこれ、調べてみましょう

住宅ローンの基礎知識 -

住宅ローンの疑問にお答えします

住宅ローンQ&A

Question3家の老朽化が気になってきた…リフォームってどれくらいかかるんだろう?

リフォームに必要な費用を確認しましょう。

リフォーム費用の平均額

平均201万円

出典:国土交通省住宅局 2021年度住宅市場動向調査

長く住むためにも、家のメンテナンスやリフォームは大事と思うけれど、結構かかりますね。こんなに用意できるかな…

住宅の維持のためにも定期的なメンテナンスは必要です。

費用を貯蓄で賄えない場合には、リフォームローンの利用も検討しましょう。

おすすめのローンはこちら

-

お申し込みからご契約まで来店不要!

リフォームローン

PC・スマホでWeb完結!! -

まずはシミュレーションを

ローンシミュレーション

Question4住宅の購入やリフォームに合わせて見直した方が良いことってある?

住宅は人生で一番大きな買い物と言われますが、2番目に大きな買い物は何かご存知ですか?

2番目…? 車でしょうか?

実は、「生命保険」なんです。

生命保険の世帯加入率は89.8%で、1世帯当たりの平均加入件数は3.9件。1世帯当たりの平均保険料は年間で約37.1万円にもなるんです。

出典:(公財)生命保険文化センター「2021(令和3)年度「生命保険に関する全国実態調査」(2021年12月発行)」

そうなんですか!確かに、同じ保険に30年間入り続けると1,113万円にもなりますね…!

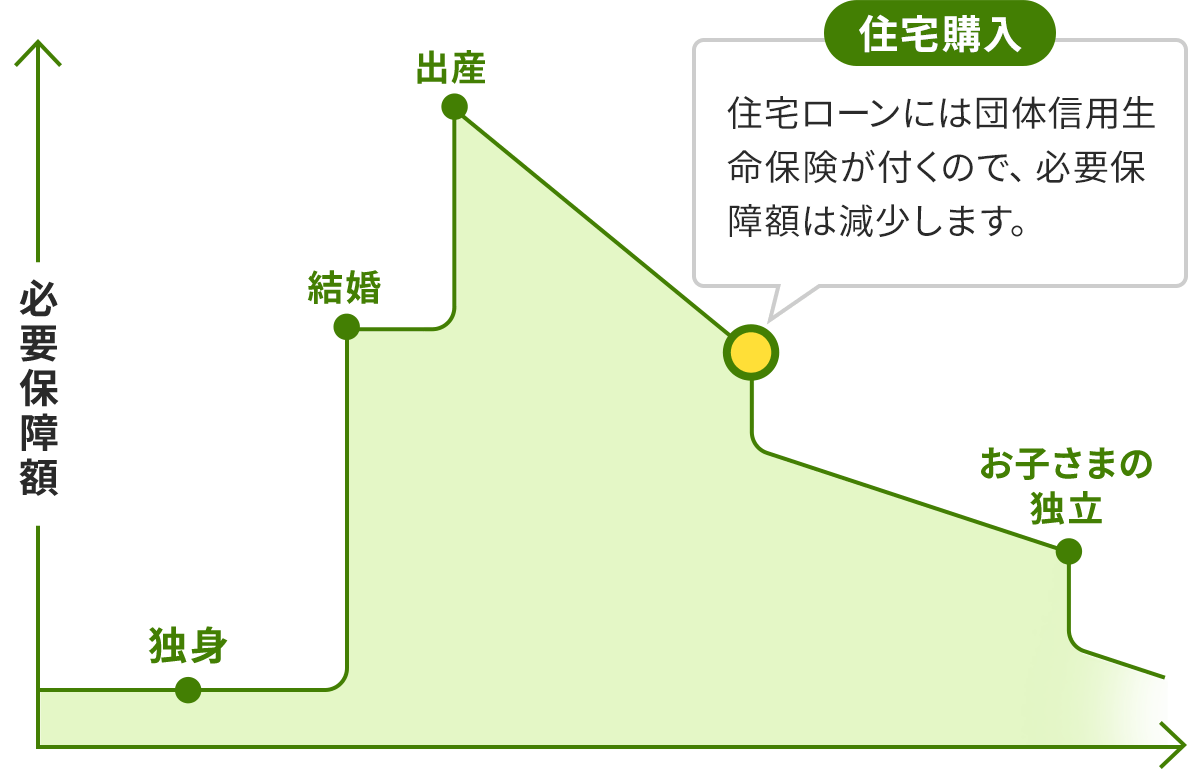

住宅購入時は、団体信用生命保険にご加入いただくため必要保障額が減少するタイミングです。住宅ローンご加入のタイミングで、生命保険の見直しもご検討されてみてはいかがでしょうか?

ライフステージに合わせた必要保障額の変化

詳しくは、次の動画もご覧ください。

なるほど!住宅の購入に合わせて、保険の見直しも検討してみます!